Как заполнить нулевую декларацию по НДС

В каких случаях сдается нулевая декларация НДС

Нужно ли сдавать нулевую декларацию по НДС? Да, нужно! Причем, как и любая декларация по НДС, нулевая тоже должна сдаваться в установленный для этого отчета срок.

Нулевая декларация по НДС подается в случаях, когда для заполнения ее разделов 2–12 отсутствуют цифровые показатели. Это может иметь место в начале или при завершении работы налогоплательщика, при сезонной деятельности, временных перерывах в работе.

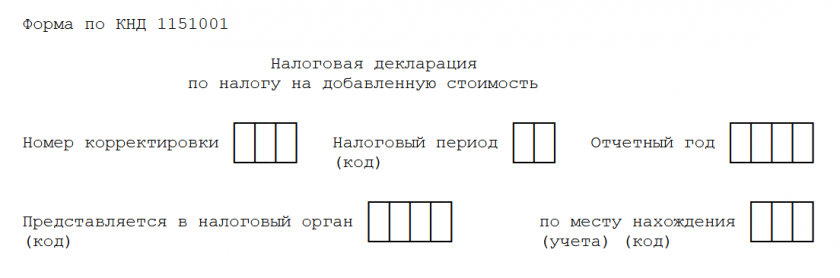

За налоговые периоды с 2025 года декларацию по НДС нужно оформлять по обновленной форме, утв. приказом ФНС от 05.11.2024 № ЕД-7-3/989@. Скачайте бланк бесплатно, кликнув по картинке ниже:

Бланк декларации по НДС в 2025 году

Бланк декларации по НДС в 2025 году

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 1 квартал 2025 года, в системе есть образец для ОСНО и образец декларации по НДС для УСН.

Декларация не будет нулевой, если есть данные для заполнения хотя бы одного из этих разделов.

Представлять ее должны все те лица, у которых существует обязанность подачи декларации по НДС. Эта обязанность есть:

- у налогоплательщиков НДС (с 2025 года к ним относятся не освобожденные от НДС упрощенцы);

- налоговых агентов;

- неплательщиков налога или освобожденных от уплаты НДС, но выписывающих счета-фактуры.

Плательщиками налога принято считать всех юрлиц и физических лиц — предпринимателей, которые выбрали общую систему налогообложения.

О том, кто становится налоговым агентом по НДС, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

Декларация по НДС должна сдаваться в электронной форме. Это относится и к нулевой декларации по НДС. Как исключение, разрешение сдавать данный налоговый отчет на бумажном носителе предоставляется лишь неплательщикам налога (либо освобожденным от уплаты по ст. 145, 145.1 НК РФ), которые выполняли роль налоговых агентов в отчетном периоде (письма ФНС от 19.02.2016 № ЕД-3-15/679, от 30.01.2015 № ОА-4-17/1350@).

Упрощенная декларация по НДС

Если за отчетный квартал не велась вообще никакая деятельность, а также не было движения на расчетных счетах и в кассе предприятия, то налогоплательщик может сдать единую упрощенную декларацию, в которой предусмотрена подача сведений об отсутствии оснований для уплаты сразу по нескольким налогам.

С 2025 года упрощенная декларация по НДС (единая) представляется в ИФНС разово не позднее 20-го числа первого месяца второго налогового периода, следующего за периодом, когда были последние движения денег или объекты налогообложения.

Например, объекты по НДС последний раз были в 1 квартале 2025, 2 квартал 2025 — нулевой. Первый месяц второго налогового периода — июль. Значит, ЕУД сдается до 21.07.2025 вместо декларации по НДС за 2 квартал 2025, дальше нулевая отчетность по НДС не требуется.

Форма такой упрощенной декларации утверждена приказом Минфина от 10.07.2007 № 62н. В этом же приказе описан порядок ее заполнения и представления в налоговый орган.

Пошаговый алгоритм заполнения единой упрощенной декларации привели эксперты КонсультантПлюс. Если у вас нет доступа к правовой системе, получите пробный демо-доступ бесплатно.

Как заполнить нулевую декларацию по НДС

Как заполнить нулевую декларацию по НДС? Какие листы сдавать в нулевой декларации по НДС?

Нулевую декларацию НДС оформляют на действующем для соответствующего периода бланке формы этого отчета. Поскольку цифровые данные для ее заполнения отсутствуют, в ней оформляются только 2 обязательных раздела:

- титульный лист;

- раздел 1.

Особенности их заполнения вы найдете ниже.

А ИП рекомендуем нашу статью «Нулевая декларация по НДС для ИП на ОСНО».

Особенности заполнения титульного листа

Титульный лист содержит данные о налогоплательщике, ИФНС и налоговом периоде, за который оформляется отчет. В нем указываются:

- Коды и название налогоплательщика.

При заполнении титульного листа налогоплательщик должен указать свои коды ИНН и КПП, точное название (для юрлиц – как прописано в уставе, а для ИП — Ф. И. О. полностью, как в паспорте). Следует заполнить номер своей ИФНС (его несложно узнать, посмотрев в свои регистрационные документы, либо можно воспользоваться поиском на сайте ФНС).

В поле «по месту нахождения (учета)» указываются коды, которые приведены в приложении 3 к Порядку заполнения декларации (далее по тексту — Порядок) (приказ ФНС от 29.10.2014 № ММВ-7-3/558@).

- Символ корректировки.

При сдаче первой декларации за отчетный период следует проставить код 0 в поле «Номер корректировки», а при сдаче уточняющих отчетов ставятся следующие порядковые номера.

- Налоговый период.

При указании налогового периода проставляется соответствующий код (их список содержится в приложении 3 к Порядку). Так, при сдаче отчетной декларации за 1 квартал проставляется код 21. А если сдается, например, декларация за 2 квартал компании, которая ликвидируется или реорганизуется, то следует указывать 54.

- Другие отметки.

На титульном листе следует указать количество страниц, на которых составлена декларация. Также укажите, представлен отчет самим налогоплательщиком (налоговым агентом) или его доверенным лицом. Обязательно следует расшифровать Ф. И. О. и должность ответственного лица, которое подписало декларацию.

Степанова Наталья Учет и налоги при ОСНО, УСН. Опыт около 25 лет

Пример заполнения нулевой декларации по НДС см. в КонсультантПлюс